本書の序文(Preface)の冒頭の段落(p.xi)にも明言されているように、本書はそのタイトルの通り、市場取引(market transactions)と(組織内の)階層的取引(hierarchical transactions)を対照して考察するが、その際、第1章の第2段落(pp.1-2)に書いてあるように、「取引完遂に伴うコスト」つまり取引コストを比較することに焦点があてられる。

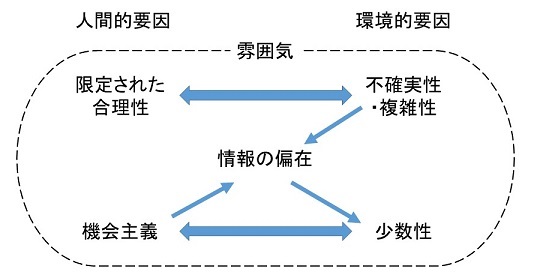

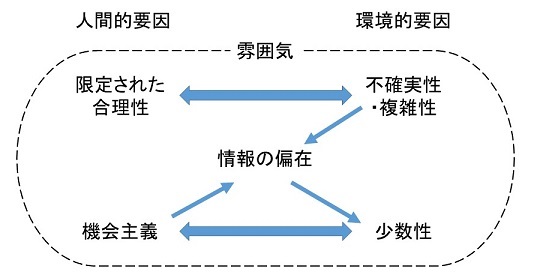

たとえば、自動車メーカーには、ある部品を自社内で内製するか、それとも外部の部品メーカーに外注して調達するか、大雑把に分けて二つの選択肢がある。つまり、社内で作るか、社外から買ってくるか、make or buyである。これを内外製区分の決定ともいう。そうした問題に対して、ウィリアムソンは、社内での取引コストと市場での取引コストを比較して、取引コストの安い方の取引が選択されるのだと主張する。これが取引コスト理論である。そして、社内での取引を選択したのは、(a)限定された合理性と(b)機に乗じて自分に有利に運ぶように行動する機会主義がからんで市場での取引コストの方が高くなったからだろうとその要因を図1のように示した。これで2009年のノーベル経済学賞を受賞する。

図1. 組織が失敗する枠組み

(出所) Williamson (1975) p.40, Figure 3。実際には「市場が失敗する枠組み」のはずなのに、なぜか「組織の失敗の枠組み」と呼んでいる。

それでは、実務の世界ではどうしているのかといえば、こうした場合、品質・コスト・納期(QCD)、さらには生産能力、景気変動などに対するフレキシビリティ(柔軟性)等々さまざまな要因を考慮して内製するか、外注するかを決めている。その際には、供給元を複数に分散することで依存度を下げるという配慮も加わる。こうした個々の要因については、社内取引と市場取引のどちらが有利かを比較することは可能かもしれない。しかし、様々な(多次元の)要因を全部をひっくるめて一次元の尺度「取引コスト」に落としこんで表現することは無理である。にもかかわらず、そもそも取引コストを取引とは独立に測定できなければ、この理屈は説明力を持たないし、ほとんどトートロジーである。たとえば、部品メーカーに外注した方が、高品質かつ低価格の部品を調達できるというのであれば、市場取引の方が社内取引よりも取引コストが安いと言えそうだが、そんなことは起きない。なぜなら、現実には、品質とコストのたった二つの要因の間にもトレードオフの関係があることは明らかだからである。普通は、低コストを追求すれば品質が犠牲になるし、高品質を要求するなら高コストを覚悟する必要がある。それを「結局、外注したんだからその方が取引コストが安かったんでしょ」と言ってしまったら、まったくのトートロジーである。トレードオフの関係にある要因間でどう折り合いをつけたのか、きちんと取引コストを測定して、その値で説明できない限り、残念ながら、取引コスト理論は机上の空論である。

しかし、それ以前に大問題がある。賢明な読者はすぐに気が付いたと思うが、そもそも日本の自動車メーカーとサプライヤー(下請け)との取引は、明らかに階層的取引であって(だから誰もが指摘するように取引コストが安い)、ウィリアムソンが言うところの市場取引ではない。つまり、日本の自動車メーカーの内外製区分の決定を取引コスト理論で説明できるわけがないのだ。内外どちらも階層的取引なのだから。階層的取引を勝手に社内取引に読み替えて、サプライヤーとの取引は社外取引だから市場取引なのさと、経済学者も経営学者もみんなで勘違いに浸ってきたが、そろそろ目を覚ましてもいいのではないだろうか。